住宅ローンの変動金利と長期固定金利35年はどちらがお得?店頭金利と適用金利は違う!当初10年固定の落とし穴とは

関連記事:関西の新築一戸建てを仲介手数料最大無料で購入するはこちら

2023年現在、固定金利が上昇しているため、変動金利との金利差が付いてきています。マイナス金利政策が始まった頃は、変動金利一択で、固定金利と迷う必要がなかった時代です。今後、変動金利にも上昇圧力がかかってくるとはいえ、景気そのものがよくならない限りは変動金利は上がらないはずですので、しばらくは変動金利に動きはないと考えます。しかし、どうしても不安という方は、長期の固定金利の選択もありだとは思います。実際に利用する金利がどう決まっていくのか、変動金利と固定金利の違いを考えながら自分で腹落ちする選択肢をみつけるために最低限知っておくべきポイントを解説していきます。

店頭金利と適用金利(実行金利)は違う!

まず基準金利(「店頭金利」)を理解する必要があります。

グラフによく出てくるのは変動金利型の「基準金利」です。銀行のホームページに表示されている基準金利(「店頭金利」とも言います)は、広告に表記されていたり実際に住宅ローンを組んだりするときの適用金利とは異なるので注意してください。

広告でアピールしている金利は、適用金利になります。

住宅ローンを借りるときの適用金利は、基準金利から金利割引をしたものです。金利割引分(優遇幅)をいくらにするかは、銀行が各行の戦略や借入希望者の属性に合わせて決められます。そのため、同じ銀行でも、その人の属性により金利が違います。

関連記事:住宅ローン 短プラと変動金利の関係は?店頭金利と優遇金利とは?これで金利が上がるか下がるかわかる!

例えば、りそな銀行の変動金利は、

店頭金利(2.475%)-▲2.005%=0.47%

これは、あくまで、審査によって、最大の割引を受けることができた場合になります。2023年現在りそな銀行での最優遇金利は0.35%となっています。

※店頭金利は、金融機関によって違いますので、割引率だけで判断するのではなく、自分の場合、適用金利がいくらになるのかを知ることが大切です。

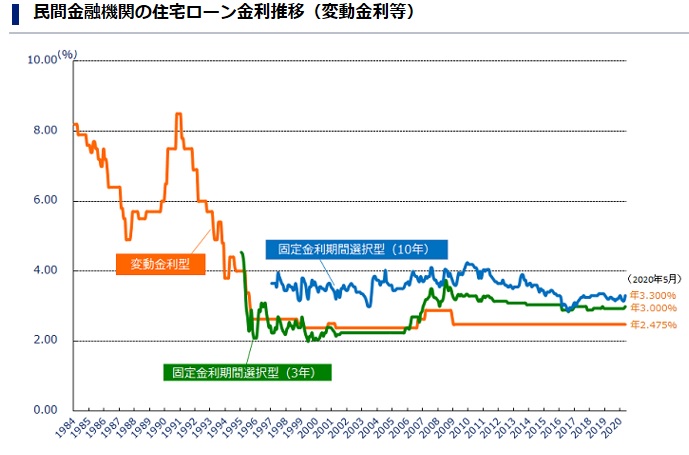

※ 主要都市銀行のHP等により集計した金利(中央値)を掲載。なお、変動金利は昭和59年以降、固定金利期間選択型(3年)の金利は平成7年以降、固定金利期間選択型(10年)の金利は平成9年以降のデータを掲載。上記は、店頭金利(基準金利)です。フラット35より

変動金利は危険なのか?変動金利とミックス返済

世界経済混乱の影響も受け、史上最低水準を更新し続けていた住宅ローンの変動金利の金利競争で驚くべき金利水準です。少し前の平成25年頃(2012年頃)は、ようやく変動金利で1%以下で貸し出し始めたばかりです。2021年頃では「変動型」「固定型」ともに優遇金利を考えると1%を割り込み、どちらを選択しても金利差が以前ほどなくなっていました。

住宅ローンを借りるなら全期間固定金利型を含めた返済プランも選択しとしてあったもののマイナス金利政策によりしばらくは、変動金利は上がらないと踏んで変動金利を選ぶ傾向も強くありました。

◆住宅ローンには3つの金利のタイプがございます。

●借入後の金利の動向によって適用金利、返済額が変わる「変動金利型」

●反対に完済までの金利が確定していて、借入後に金利が変わっても適用金利・返済額とも変わることはない「全期間固定金利型」

●中間的な存在として、一定期間のみ固定金利で、一定期間後にはその時点の金利で固定金利と変動金利型のどちらかを選択できる「固定期間選択型」

変動金利型は市中の金利に応じて金利を変更できるので、金融機関は常に一定の利ざやを確保できます。金融機関にとってはリスクがないので、金利を最も低く設定しています。そして、変動金利の大きな特徴は、半年に1回金利の見直しが行われます。

それに対して、全期間固定金利型は借り入れ後に金利が上がっても、借入時の金利で固定されるため、返済額が増える心配はありません。でもその分変動金利型に比べると金利が高く返済額が高くなります。

金融機関にとっては、貸出後に金利が上がっても適用金利を上げられないので、逆ざやになるリスクが大きくなります。そのリスクを負う固定金利は、金利を高くせざるを得ないのです。利用者にとっては、返済額が変わらない安心がある分、金利が高くなっているわけです。

2022年半ばまでは、全期間固定金利型の金利低下率が大きく、変動金利型との差が縮小していました。銀行の中には、35年固定の金利が1%以下もしくは1%前後の金利で貸し出しているところもありました。35年固定の1%以下もしくは1%前後という金利は、衝撃的な金利で、これから住宅ローンを利用する人にとっては、より安全な全期間固定金利型の住宅ローンを借りるチャンスでもあり、すでに変動金利型ローンを利用している人にとっては、より安全な全期間固定金利型の住宅ローンに借り換えのチャンスでもありました。

2022年後半から長期金利が上昇し始めております。2023年2月にはフラットの金利が0.2%上昇しました。過去を振り返ると、まだまだ低い金利水準にはありますが。。

そうはいっても、その当時でも支払いにまだ差があり変動金利の方が低いので、変動金利を選ぶ方が大半でした。

変動と固定どうしても迷うという方は、変動金利と長期固定金利を組み合わせるミックス返済を選択する方もいらっしゃいます。

なぜ全期間固定金利型にしたり、全期間固定金利型に借り換えるのがいいのか、基本的には安心が欲しいと言うことだと思います。それは変動金利型には未払い利息が発生するリスクがあると考えてしまうからです。

「借入額3000万円、返済期間35年、金利は大手都市銀行の優遇金利0.475%の場合」

上記の条件で、ボーナス返済しないときの毎月返済額は7万7544円です。あまり頻繁に返済額が変わると資金計画を立てにくいので、5年間は返済額は変わりません。5年の間に金利が変わったときには、返済額のうちの利息と元金割合を変更して調整します。

たとえば、この条件で2年後(24回終了後)経過後の25回目の返済額の内訳は、7万9544円のうち利息が1万4854円で、元金が6万4690円です。金利が変わらなければ、1回の返済で6万円以上元金が減っていくことになります。

★しかし、この時点で金利が2%上がったとすれば、25回目の利息は6万2249円に達し、

元金は1万7295円しか減りません。

★3%上がって3.625%になれば、利息分だけで8万5963円に達します。

毎月返済額の7万9544円より6419円多くなります。これが未払い利息です。つまり、毎月約束通りに返済しているのに元金が減るどころか、毎月6000円以上の未払い利息が積み重なって、実質的に元金が増えてしまうということです。

金利上昇してきた場合、元金と利息の内訳を調整することによって、毎月の支払いを固定させています。

★もうひとつのリスクが5年後の返済額増額です。

変動金利型では5年に1度返済額を見直すことになっています。やはり借入額3000万円、金利0.625%の35年返済で、便宜的に5年間は金利が変わらず、5年後に金利が1%上がって1.625%になったとすれば、6年目からの返済額は9万1668円に増えます。

それまでの7万9544円に対して、15.2%の増額です。さらに、2%上がって2.625%になると計算上の返済額は10万9852円です。ただし、変動金利型には5年後に返済額が増える場合には増額率を25%までにするというルールであるので、7万9544円×1.25で9万9438円が上限です。この場合も、支払いは125%ルールがあるので急激には上昇しませんが、不足分は元金と利息で調整するだけで、元金の減り方が遅くなります。

「そんなに急激に金利が上がるはずはない」と考えている方は多いですが、将来のことは誰にも分りません。しかし結論から言いますと、私は、現在の金利差から考えると固定金利の利息を安心料と考えた場合、高すぎると考えます。マイナス金利政策が続く限りは変動金利の上昇はないと考えます。また、日銀の総裁が替わったとしても大きな政策転換はかなり大きなリスクとなるので、かなりゆっくりと出口を探すことになります。今後、世界的な停滞感が強くなり波瀾要因が重なっていくと予想されるなかで、日本の構造改革・規制緩和が進まない限り日本の景気回復は望めないので、変動金利の上昇の可能性はかなり低いと考えます。

住宅ローンは20年、30年と返済が続きますので、長い目で見れば、金利の上昇がないとはいえません。いや、むしろかつてない超低金利だからこそ、上がるときには急激な上がり方になる可能性がないでしょうか。過去には2年間で住宅ローン金利が3%以上上がったこともあります。絶対にないとはいえないでしょう。過去の事例をみると、上昇する時は、一気に上がっているのが特徴です。しかし2023年現在、金利差を考えると、変動金利がオススメです。

関連記事:住宅ローン 短プラと変動金利の関係は?店頭金利と優遇金利とは?これで金利が上がるか下がるかわかる!

以上のようなことを心配して、固定金利と迷い最近ミックス返済の方も増えています。ミックス返済については、利用できる銀行と利用できない銀行があります。住宅ローンの半分を変動金利、半分を固定金利にするというのがミックス返済で、できる銀行であれば、そういった選択肢もあります。ミックス返済は第3の選択肢です。

急激に金利が上がると返済額が増えると滞納が発生したり、最終的にはローン破綻や自己破産に陥るリスクも考慮してしまうとベストな選択肢を選ぶために悩んでしまいます。

どうしても心配で慎重に考える方は、これから住宅ローンを借りるなら全期間固定金利型の住宅ローンもあわせて検討することもまだありだと思います。まだ、長い目で見ると低い金利水準にあります。

すでに変動金利型を借りている人も、この超低金利局面を活かして、より安全な全期間固定金利型のローンに借り換えることが可能なのです。繰り上げ返済を定期的に検討できるお客様には変動型のみがいいのかもしれません。

変動金利を選択する場合、「5年ルール」と「125%ルール」について理解しておかなければいけません。ソニー銀行や新生銀行のように金融機関の中にはこのルールを採用していない銀行もあります。

変動金利の仕組みは「5年ルール」と「125%ルール」

変動金利の仕組みを理解しましょう。

いろいろな金利タイプの中で、一般的に一番金利が低いのが「変動金利」。歴史的な低金利が続いているので、金利が低いうちに多くの元本を返せます。変動という名の通り、半年ごとに金利が見直されます。金利が下がれば返済額が減り、金利が上がれば返済額も増えます。

しかし、変動金利には 「5年ルール」 と「125%ルール」があります。 半年ごとに住宅ローン返済額が変わったら、家計管理が大変なので、一般的に『5年間は返済額が変わらない』という「5年ルール」があります。また、一般的に5年後は、どんなに金利が上昇していても『返済額は1.25倍しか上がらない』という「125%ルール」があるので、10万円の返済額なら、5年間は10万円、5年後の上限は12万5,000円です。

とてもお得に見えますが、払うべき利息がなくなるわけではありません。元金と利息の内訳を調整することにより返済額を押さえているだけです。金利が上がれば利息を多く払い、元本を少なくすることで返済額が保たれるようにしているのです。

※「5年ルール」 と「125%ルール」がない金融機関もあり、注意が必要です。

変動金利において毎月返済額が5年間据え置かれるのは、急な金利上昇が家計への影響を防ぐ側面があります。一方で、金利上昇時には元金の減りが遅くなり利息負担が重くなっていることを利用者が認識しづらいというマイナス面もあります。

とはいうものの、この 「5年ルール」と「125%ルール」 は、緩い縛りなので、このルールはあってもなくても 同じというレベルです。

関連記事:住宅ローンの変動金利の仕組み、5年ルール、125%ルールとは?詳しく解説

変動金利で絶対、借りた方がいい人とは

関連記事:関西の新築一戸建てを仲介手数料最大無料で購入するはこちら

固定金利の金利差を考えると多くの方は、基本的には変動金利でOKだと思います。ただし、上昇リスクもあることは認識しておく必要があります。

・返済額が増えても家計に余裕がある人

・ある程度、繰り上げ返済を定期的に予定している方

「10年固定金利」等中途半端な固定金利は注意が必要 メリットなし!

「10年固定金利」は、当初10年間金利が変わらない安心感があります。しかし、10年後金利が上昇していれば、「10年固定金利」は金利の上昇がそのまま返済額に反映されるので、10年後に返済額が急に増えることもあります。

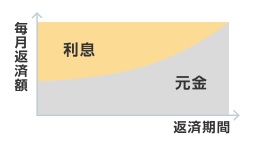

ほとんどの方が利用するのは、元利均等返済です。

元利均等返済のイメージ

毎月の返済額が変わらない

元金と利息を合わせた返済額は変わらず、返済金額に占める元金と利息の割合がだんだん変化する返済方法。

返済方法を考える際、総返済額が抑えられるいう理由で「元金均等返済」に魅力を感じる人も少なくないかと思いますが、一般的には返済計画の立てやすさから毎月の返済額が変わらない「元利均等返済」が選ばれる傾向にあります。また、元金均等返済にすると、借り入れ額が少なくなるのも理由です。

元利均等返済は早い段階で繰り上げ返済をするほど、金利負担は小さくなります。

金利が急上昇する局面で、未払い利息が発生することがあります。 しかしながら、未払い利息が発生するほどの金利上昇は、いまのところ考えにくいです。

どのタイミングで金利上昇があるのかは、全く予測できませんが、バブルの終わりごろの金利水準が店頭金利で4%くらいです。今と10年前と大きな違いは店頭金利は同じですが、金利の割引率がつまり金利優遇の幅が全く違うことです。

例えば、平成15年くらいですと金利優遇が0.5%~0.7%くらいしかありませんでしたので、 店頭金利2.475%-0.5%・0.7%となり、 変動金利で1.675%~1.975%でした。平成20年頃であれば、よくても1%の優遇金利でした。 平成25年くらいでも適用金利が0.775%が一番低い金利でした。

現在は、最優遇金利が適用できれば2%くらいの優遇金利が利用でき、適用金利は0.5%前後くらいです。

そうすると、現在の優遇金利が利用できるとするとバブルの終わりころの金利4%に仮になったとしても金利は2%くらいの適用金利となります。 (通期金利引き下げの場合)

関連記事:住宅ローン 今後、変動金利はどうなる?長期固定金利はどうなる?金利が下がると家の値段は上がるの?【徹底解説】

バブルの終わりのころの金利4%になる可能性はあるのか?

仮に0.5%から上昇し続けて、5年おきに0.25%上昇し続けて、30年後2%になります。

この場合、2%になったとしても、総返済額は、35年固定金利が1.3%~1.5%で借りるよりお得になります。

ただ、注意すべきは、上昇局面になった時、過去の事例をみると急激に金利が上昇していることです。

だから、銀行の審査は、3%くらいの金利で、支払い能力を計算します。少し前は4%の審査金利が普通でした。

可能性からすると、金利が4%になる可能性は低いことを考えると、返済に余裕があり、一定の繰り上げ返済を前提としているならば、変動金利がオススメとなります。

35年長期の固定金利の安心感が欲しい場合、ミックス返済が可能な銀行があります。

ミックス返済とは、例えば、3000万円ローンをかりるとき、1500万円を変動金利に、1500万円を固定金利にすることです。

民間の金融機関で、変動金利に、見劣りがしない1%を下回る35年固定金利の金融機関も出現しています。

関連記事: 35年固定が低い池田泉州銀行の詳細はこちら

関連記事: 35年固定が低い紀陽銀行の詳細はこちら

住宅ローンの35年固定金利とは? 固定金利のメリット

住宅ローンの「35年全期間固定金利型」とは

住宅ローンにおける「固定金利型」とは、借入申込時点または融資実行時点から、完済までの適用金利が確定していて、例えば、35年固定ですと、35年間の完済までの金利が変らず、元利均等返済方式では毎月の返済額が変わることがありません。

固定金利の金利推移

住宅ローンの固定金利に影響を与えるといわれている主要指標が、10年国債の利回りです。

10年国債の金利は「長期金利」とも呼ばれ、景気の動向などを確認する中でもよく利用されます。

大蔵省は平成2年に「土地関連融資の抑制について」という通達を出して、不動産向け融資を抑えるよう金融機関を指導したことにより、日本銀行も各銀行へ貸出す利率、公定歩合を6%にまで急激に引き上げ、その結果、住宅ローンも8.5%まで上昇した過去があります。

以下は、民間金融機関の住宅ローン金利の推移です。

民間金融機関の住宅ローン金利推移(変動金利等):長期固定金利住宅ローン 【フラット35】www.flat35.com

住宅ローンの35年固定金利を選ぶメリット

35年固定金利のメリット

1、最後まで金利が上がらない→支払いが最後まで同じ

2、未払い利息が発生しない

住宅ローンの申し込みにおいて固定金利を選ぶ理由としては、以下のものが挙げられます。

固定金利の利息は、安心料です。どうしても不安という方以外は、2023年時点での金利差を考えると変動金利でいいと思います。

1.最後まで金利が上がらない→支払いが最後まで同じ

固定金利は住宅ローンの返済が終わるまで、金利が一切変わりません。したがって完済するまで毎月の返済額が変わらないということです。変動金利と比べると金利が高く設定されていることがデメリットですが、最近では金利水準も年々下がってきており、35年固定でも変動金利とさほど変わらない金利で提供している金融機関も出てきています。

将来金利上昇のリスクがある変動金利型よりも、固定金利型を選んだほうが半年おきの金利見直しで、支払いの上昇リスクがなく安心という考えもあります。

2.未払い利息が発生しない

固定金利では未払い利息は発生しません。ここが変動金利との違いです。未払い利息とは、変動金利で金利が上昇した場合、125%ルールにより、返済額を上回って未払いとなる利息のことです。5年間支払いを固定されているとはいえ、元金と利息の内訳を調整しているにすぎず、調整しきれない金額については、未払い利息となるだけです。変動金利を選択していた場合で、もし完済予定時期に未払い利息が残っていると、全額を一括返済する必要が生まれます。

日々のニュースで金利の動向に振り回されることなく、無理のない返済をしたい方には固定金利を選択するのも一つの選択肢となります。

「固定金利選択型」当初優遇型はかなり注意が必要!

「固定金利選択型」は、多くは最初の数年間については固定金利を適用し、残りの期間は変動金利を適用するあるいは、金融機関によっては、固定期間が終了した際に、固定金利か変動金利かどちらかを選べたりします。

最初の固定金利の期間は、「2年・5年・10年・20年」などから選べるようになっていますが、 変動金利型で適用される125%ルールについては、固定金利選択型では適用されないことが注意点です。

10年固定や20年固定で一番重要なポイントは、当初固定期間後、優遇幅が極端に少ないと言うことです。どの金融機関も、当初引き下げタイプの固定金利を用意して目を引くようにしていますが、当初固定期間終了後の引き下げ幅が、0.6%や0.7%と少ないため仕上がりの適用金利つまり実行金利はかなり高めになります。

住宅ローンは金利の低さだけで選ぶと損する!当初優遇型の落とし穴とは

住宅ローンは一番低い金利の商品が最もお得とは限りません。団信の保障が充実した商品は団信の金利価値も含めて比較する必要があります。

団信の金利価値もあわせて比較検討する必要があります。

「住宅ローンを組む」という行為は、ほとんどの人にとってはじめての経験で低い金利に飛びついて決めたという方は多いと思います。

しかし、住宅ローンは借り方を間違えると思わぬ損をすることがあります。

住宅ローン選びにおいて金利は最も重要なポイントで、最近は、低い金利の商品を見つけたいと思ったら、インターネット上にある住宅ローン比較サイトを確認すれば、どこが低いか一目瞭然でわかります。

しかし、「見た目」の金利が低い商品を選び、結果として損をしてしまっている方が多くいます。

一昔前の「2年固定金利」 「3年固定金利」などが代表的な例です。 一見すると変動金利よりかなり低く一時期、3年固定金利の方が変動金利よりも金利が設定されている金融機関がありました。しかし、よくよく考えると、損をしていることに気づきます。

変動金利は、最初から最後まで金利優遇の幅が同じですが、2、3年固定の商品は、4年後から、優遇幅が少なくなっていることがあります。

いまでは、2年固定・3年固定で目を引くための商品はなくなりましたが、以前は、金融機関が、目玉商品を作って、目を引くためにつくっていました。一見、目を引きますが、よくよく考えてみると全く、お得ではないことに気づきます。一昔前よくこの手で目をひく商品を作っていましたが、今は、10年固定がターゲットになって残っています。こういった商品が紛れていますので、そのあたりも注意して住宅ローンを選びましょう!

中途半端な期間の固定金利なら通期優遇の変動金利の方がお得だと思います。

がん特約など疾病保障が無料で付いている金融機関が多くでてきました。金利競争の中で、団体生命保険を充実させてがん団信などをつけて差別化をはかろうとしていますが、お得な金利かどうかはトータルで判断しなければいけません。

最近は、疾病保障込みで、金利競争している金融機関も多いので、疾病保障を希望している方は、疾病保障の金利価値も含めて比較検討することが大切です。

ただし、健康診断で、要検査がある方については、やぶ蛇になる可能性があるので、ガン団信付き以上の商品は慎重に選ぶ必要があります。

関連記事:住宅ローンの団信には「疾病特約」がある!がん特約・3大疾病保障・8大疾病保障の比較

関連記事:住宅ローンのがん特約とがん保険と医療保険の3つの違いを徹底解説! 住宅ローンのがん特約は必要?

同じがん特約の商品でも、ステージ1で、ローン残高が0円になるのか、ステージ4にならないとローン残高が0円にならないのかきっちり各銀行の商品を確認する必要があります。

関連記事:がん特約無料の関西みらい銀行住宅ローンの審査基準【徹底解説】はこちら

当初10年固定金利型を選ぶ時の落とし穴

2022年頃までは、「変動金利型」と「当初10年固定金利型」の金利差は35年の固定金利と比較すると僅差でした。そのため、10年固定の落とし穴にはまる方は多くいました。

当初優遇型には落とし穴があります。当初10年固定型も当初2年・3年固定型と同じ仕組みなので、11年目以降の優遇幅は通期優遇型より小さく設定されています。そのため、10年後、繰り上げ返済をして完済してしまうのであれば特に問題はありませんが、35年最後まで借り続けるのであれば、お得とはいえません。

金融機関の金利競争の中で、目に留まる商品をつくるために、3年固定・5年固定・10年固定に着目して、目玉商品をつくるため、期間終了後の優遇金利の幅が少ない商品があります。トータルで得か損か考えないといけません。

銀行によって、5年後、7年後、10年後の優遇幅は違いますが、目を引く商品をつくるために、最初だけかなり大きく優遇幅を取っていますが、期間終了後、優遇幅を、かなり抑えられていることが一般的です。必ず、期間終了後の金利優遇幅を確認することが大切です。

注意点は、変動金利型(通期引下げ)の場合には、基準金利から常につまり35年ローンであれば、35年間通期で、▲2%くらいの大幅な金利優遇がある一方、10年固定(通期引下げ)・5年固定・7年固定では当初期間が終了した後は優遇幅が下げられているため▲1%くらいの金利優遇しかなかったり、期間終了後の優遇幅は極端に小さくなっています。例えば10年固定であれば、10年後、多少の金利上昇であれば11年目の月返済額は「当初10年固定金利型」で組んだ方が損をすることになります。

期間終了後の金利優遇幅が通期で同じ金利を下げてくれるわけではない!

期間終了後の金利優遇幅に注意!

もう一つの注意点が、仮に、銀行で3,000万円を返済期間35年のローンを組む場合、「変動金利型」と「当初10年固定金利型」では、10年固定の方が高くなりますが、当初の月返済額の差はわずか数百円の差です。金利が上昇して、返済額が変わる可能性がある「変動金利型」と10年間は金利変動があっても返済額も金利も変わらない「当初10年固定金利型」であれば、なんとなく10年固定を選ぶ方もいるかもしれません。

しかし、可能性は低いですが、金利上昇が続きハイパーインフレになると落とし穴にはまる可能性があります。なぜなら125%ルールの適用が一切ありません。

「当初10年固定金利型」のような中途半端な固定金利は避けた方が得策です。

「当初10年固定金利型」を選択する上での注意点は、10年後の金利は決まっていないため、その後の金利状況によっては、当初から「変動金利型」を選択していた場合や「長期固定金利型」を選択していた場合よりも、結果的に金利水準が高くなる可能性がある点です。

子どもが小さく今は教育費などがかからないけれど、10年後に教育費の負担が重くなるといったケースでは、金利上昇による返済負担増になれば、最悪です。

とにかく10年だけは金利上昇リスクを絶対に抑えたいという明確な目的があり、10年後にはまとまった金額の繰り上げ返済が可能な場合等を除いて、「当初10年固定金利型」のような中途半端な固定金利は避けた方が得策です。10年固定金利の真実 計算すれば分かります 。

固定期間選択型には変動金利型の125%ルールは適用されません!

固定期間終了時には、その時点の金利で返済額を再計算して新たな返済額が決定されます。ですから、金利が大幅に上がれば、返済額が125%以上、3割、4割の増額になるリスクもあります。

バブル期の金利は7%、8%の金利が普通に存在しました。 特に、固定期間選択型の固定2年、3年、5年、10年といった固定期間の短いものは、金融機関によっては目玉商品をつくるため、特別に低い金利が設定されていることがあります。

期間終了後の金利優遇幅がどれだけあるのかも必ず確認しないといけません。

その金利の低さにひかれて利用する人が少なくないのですが、その場合には2年後、3年後、5年後、10年後に返済額が一気に増えるリスクがあることを理解する必要があります。目先の支払で選ぶことが多い方が多いのですが、将来のことも考えて金利が上昇して返済額が増えても、返済に問題がないように考えておく必要がありそうです。

最初の固定金利の期間は、「2年・5年・10年・20年」などから選べるようになっていますが、 変動金利型で適用される125%ルールについては、固定金利選択型では適用されないので、5年後大変なことになる可能性があります!

一番重要なのは、固定期間終了後の引き下げ幅がどうなるのかということです。

【まとめ】変動金利と固定金利どちらを選ぶ?

■変動金利のしくみと特徴

変動金利型の住宅ローンは、返済期間中に適用される金利が変動する商品です。

市場金利の動きに連動するめ、返済額の内訳(元金と利息)を年に2回、見直すことになっていますが、それでも返済額そのものは5年間一定になる仕組みです。

変動金利は、半年ごとに金利の見直しがあるので、6か月の固定金利ともいえます。

この金利タイプつまり変動金利のメリットは、金利水準が低いことが挙げられます。

★5年ルールというのがあり、5年間支払いは固定され、5年ごとの返済額見直し時点において、市場の金利が高騰していたとしても、現状返済額の最大1.25倍までしか返済額は上昇しない仕組みになっています。

つまり、金利の上昇による家計破綻を防ぐためのセーフティーネットが張られている感じです。一部の金融期間では、5年ルールと125%ルールを適用していない金融機関が存在します。

考え方を変えると金利が上がっているにもかかわらず、元金と利息の内訳を調整することによって無理やり支払いを固定しているにすぎないということです。つまり、未払い利息が発生するリスクが生じることになります。

仮に金利が上昇し続け、高止まりすると元金が全く減らないという可能性もございます。

支払い自体は、仮に金利が上昇し続けたとして、仮に最初10万円の支払いとすると

5年後の支払い 10万円⇒12.5万円 10年後の支払い 12.5万円⇒15.625万円

※変動金利の金利の見直しは半年に1回です。

デメリットは、5年間毎の返済額が一定で、返済額見直しの際、1.25倍までといった「返済額に関する激変緩和ルール」があるため、その間に急激な金利上昇があった場合、結果的に元本が減っていかない可能性があることです。

特に深刻な問題としては、未払利息が発生する可能性もあるという点です。

そのため、5年毎の返済額見直し時において、その時の金利変動とは別に、その後5年間の返済額を調整されてしまう可能性があります。 未払い利息がたまり、調整しきれなくなると、35年の期間内に支払いが終わらないことになり、その分を最後現金が必要になります。

理論上は、変動金利の5年ルール・125%ルールには、未払い利息のリスクはありますが、金利が上昇し続け、バブル期の金利水準をはるかに超えないと未払い利息は発生しません。

現実的には、未払い利息のリスクよりも金利上昇による5年おきの支払い改定の金額が許容できるのかどうかが重要です。

■固定金利のしくみと特徴

固定期間選択型の住宅ローンとは、変動金利型の住宅ローンをベースに、ある一定期間に限り金利を固定し、その後は変動金利型か固定期間選択型へ更新できるという商品です。

長期の固定金利35年を選ぶ場合、最初から選択する必要がございます。

この金利タイプのメリットは、契約した固定期間は金利も返済額も一定だから、家計のやりくりが計画的にできるという点です。また、2年固定、3年固定、10年固定のような固定期間の短い商品は、よくキャンペーンの対象商品として金利が通常よりも低くく設定される場合がありますから、上手に活用すれば家計への負担もかなり軽減することが可能にはなります。ただその期間が過ぎると、優遇幅が小さくなっている金融機関があるので注意が必要です。そもそも、今が異常な低金利であることを考えると、中途半端な期間の固定金利より、20年以上の長期の固定金利の方が、安心できるような気はします。

★中途半端な固定金利の場合、固定期間が満了した後、変動金利にするかあるいはその時点で発売されている住宅ローンへ切り替えなければならないため、固定期間満了後の返済計画が立たないという点です。つまり、経済状況によっては返済額の負担が急増する可能性がございます。そこに注意が必要です。

10年後、20年後の金利情勢を読むの不可能ですので、それぞれの価値観に従って、じっくり考えて決断しましょう!

結局、どちらが得かについては、その時になってみないとわからないところがあります。変動金利と35年固定の金利差がどれくらいあるのかが、大きな判断材料となります。

いままでにない低金利なので、35年固定で検討しているお客様も多くなりました。しかし目先の支払いのことだけで、変動金利を選択する方も多いように思います。変動金利の仕組みを理解した上で、リスクを許容する形で選択する分には問題ないかと思います。

又、銀行によっては、ミックス返済(半分変動金利、半分35年固定)で申し込みできる銀行もございます。

REAL BANK

未来の価値ある住文化を創造する

アーバン・サイエンス株式会社

〒564ー0063

大阪府吹田市江坂町1丁目16番10号 メゾン江坂102

TEL 06-6155-4980

E-mail:info@realinfobank.com

【当社HP】

https://www.realinfobank.com/