【2021年度】新築一戸建・中古購入で申請できる補助金・住宅ローン控除・すまい給付金と贈与税の非課税の特例 知らないと損する!

2021年度ローン控除の改正点のまとめ

住宅ローン控除の改正点

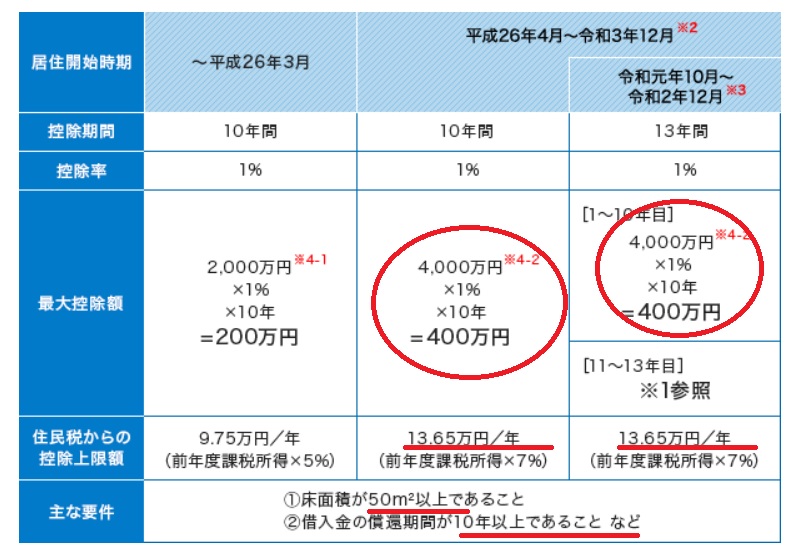

■住宅ローン控除適用期間13年の特例の延長

住宅ローン控除適用期間は、従前の内容では2020年12月までに入居した人が対象となっていましたが、この度の改正によって延長が決定し、「2022年12月末まで」の入居者が対象となります。

■注文住宅・中古住宅の場合、契約期限・入居時期に注意

入居期間が2022年12月末までに延長されましたが、契約期間は2021年9月末まで、中古住宅・分譲マンションの場合は契約期限が2021年11月末までとなっていますので、注意が必要です。

■対象物件の床面積基準の縮小

これまで住宅ローン控除の適用を受けるためには、「新築または取得をした住宅の床面積が50平方メートル以上であり、床面積の2分の1以上の部分がもっぱら自己の居住の用に供するものであること」が要件となっていましたが、2021年度の改正により、要件とされる床面積が「40平方メートル以上」に変更されました。

改正によってメリットがある人とは?

では、2021年度の改正によってメリットのある人とはどのような人なのでしょうか。

■住宅購入の契約・入居が間に合わなかった人がメリットを受けます。 10年から13年にローン控除が伸びたのは、2019年に行われた消費税増税の影響を緩和することを目的とし、消費税10%適用の住宅を購入して2020年末までに居住した場合に、減税される期間が13年間に延長されました。また、新型コロナの感染拡大の影響により入居が遅れたケースでは、特例として2021年末までの入居までを延長の対象とされていました。 2021年度の改正では結局、一定期間に契約を終え2022年末までに入居すればローン控除の対象とされ、適用要件が広がったことになります。

■単身や少人数の世帯がメリットを受けます。 2021年度の改正により、床面積の要件が50平方から40平方メートル以上と緩和されたことにより、これまで適用とならなかった単身の世帯の方も対象となる可能性があります。

2021年度の改正は、「期間の延長」と、「床面積条件緩和」がポイントとなっており、住宅ローン控除適用期間における控除額の計算方法に変更はありません。今後も、10年目までは年末のローン残高の1%で限度額である40万円も同じです。 11年目から13年目までの控除額の計算については、年末の住宅ローン残高の1%(上限40万円)、または税抜住宅価格の2%÷3のいずれか小さい金額となります。

ローン控除を簡単にいいますと、

ローン残債の1%を

所得税・住民税から戻します!という制度です。

新築一戸建は、補助金や住宅ローン減税措置がある

新築一戸建てを建てた時、補助金や減税措置を受けられる優遇制度があることをご存じかと思います。

毎年、補助金や減税措置に関しては、制度の変更があるので、注意してみておく必要があります。

新築一戸建てを購入を検討している場合、知っておくべき補助金、ならびにローン減税についてご説明します。

補助金には「すまい給付金」「ゼロエネ(ZEH)補助金」「エネファーム設置補助金」等様々ありますが、新築一戸建ての建売住宅に関しては、 「すまい給付金」 があてはまります。

また住宅ローン減税については、長期優良住宅に認定されると、さらに減税額が大きくなります。

新築の場合、住まい給付金が使えます。

補助金もらえても、その分初期費用がかかったり、ランニングコストがかかります。

ゼロエネ(ZEH)等は、新築一戸建ての建売住宅では、コスパを重視する客層のため、需要がないので、採用されていないことが一般的です。すまい給付金とローン控除はしっかり申請しましょう!

新築でも、中古でも、購入する時に是非、知っておいて欲しい税制が、「住宅取得等資金の贈与税の非課税の特例」です。うまく利用してお得に購入してほしいです。

新築一戸建ての建売(たてうり)の場合

新築一戸建ての建売を購入した時、ローン控除と住まい給付金を享受することができます。

新築一戸建(建売)の場合、すまい給付金とローン控除はしっかり申請しましょう!

最高50万円もらえる「すまい給付金」

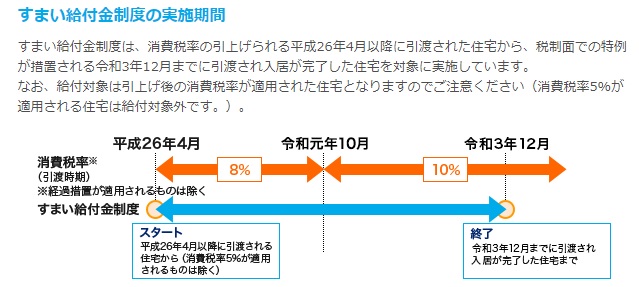

「すまい給付金」は、一定以下の収入の人が住宅ローンを借りて、消費税8%または10%の家を買う場合、最高50万円の現金がもらえる制度です。平成26年4月から令和3年12月までに入居する場合に利用できる制度です。

収入額の目安が775万円以下の方を対象とします。

給付金が受けられる「年収の目安」

- 給付基礎額は都道府県民税の所得割額により決定

- 都道府県民税の所得割額は収入(額面収入)から給与所得控除や扶養控除等の各種項目を控除し税率を乗ずること等により算出

給付金の額は、同じ年収でも「専業主婦(夫)家庭」か「共働き家庭か」などによって異なります。また、取得した住まいを夫婦や親子の「共有名義」にする場合、給付金の額は「給付基礎額×持分割合」となります。

例えば、共働き夫婦で2人それぞれ住宅ローンを借りて住宅を購入、夫の給付基礎額が20万円、妻が30万円の場合、2人の持分が2分の1ずつなら、実際の給付額は夫10万円、妻15万円になり、 それぞれ2分の1 になります。

- 給付額は住宅取得者の収入及び持分割合により決定します。

- 収入は、市区町村発行の個人住民税の課税証明書により証明される都道府県民税の所得割額により確認します。

下記URLから、「いくら給付金をもらえるか計算する」をクリックして下さい。

すまい給付金の主な要件と手続き

新築住宅のポイント

- 住宅ローンを利用している場合は、住宅瑕疵担保責任保険へ加入した住宅または住宅性能表示制度を利用した住宅など施工中に検査を受けている住宅が対象

- 住宅ローンの利用がない場合は、施工中に検査を受けていることに加え、フラット35Sと同等の基準を満たす等の住宅が対象

消費税率10%が適用される新築・中古住宅の取得で、2021年12月末までに引渡しを受けて入居した人で、住宅ローン利用者・現金取得のいずれの場合も対象となっています。収入額の目安が775万円以下の人であれば最大50万円が給付されます。

住宅ローンを利用している場合は、住宅瑕疵担保責任保険へ加入した住宅または住宅性能表示制度を利用した住宅であることが、ポイントになってきますが、10年保証を担保するために瑕疵担保責任保険に入らずに供託所に供託金をおさめる場合は、保険のかわりに、住宅性能評価書で対応する形になります。

すまい給付金は質の良い住宅ストックの普及をうながす目的もあるため、「第三者機関の検査を受けた住宅であること」など一定の要件を満たした住宅が対象となります。

すまい給付金を受けるための主な要件は下記になります。

- 住宅を取得し、登記上の持分を保有するとともにその住宅に自分で居住すること

- 住宅ローンの返済期間が5年以上。住宅ローンを利用しない場合は、年齢が50歳以上など一定の条件を満たすこと

- 消費税率が10%の住宅を購入すること

- 登記簿上の床面積が50平米以上であること

- 第3者機関 の検査を受けた住宅であること (住宅瑕疵担保責任保険に加入する住宅など)

ちなみに、個人が売主の中古住宅は、住宅(建物部分)に消費税がかからないため、給付金の対象にはなりません。

取得した住宅に居住した後に、給付申請書に必要書類を添付して申請することが必要です。申請は、全国に設置するすまい給付金申請窓口への持参またはすまい給付金事務局への郵送により行うことができます。

申請内容の審査を受け、間違いがないことが確認された場合に、指定の口座に給付金が振り込まれる流れになります。

- 引上げ後の消費税率が適用される住宅を取得する場合、引上げによる負担を軽減するため現金を給付

- 平成26年4月から令和3年12月まで実施

- すまい給付金を受け取るためには、給付申請書を作成し、確認書類を添付して申請することが必要

消費税10%の新築一戸建て住宅のローン控除

住宅ローン減税制度は、住宅ローンを借入れて住宅を取得する場合に、取得者の金利負担の軽減を図るための制度です。毎年末の住宅ローン残高又は住宅の取得対価のうちいずれか少ない方の金額の1%が10年間に渡り所得税の額から控除されます。

住宅の取得対価の計算においてはすまい給付金の額は控除されます。

また、所得税からは控除しきれない場合には、住民税からも一部控除されます。

加えて、消費税率10%が適用される住宅の取得をして、令和元年10月1日から令和2年12月31日までの間に入居した場合には、控除期間が3年間延長されます。

ローン控除の適用条件は、きっちりと押さえておきましょう!

住宅ローン控除を受けるためには、適用条件があります!

①自ら居住すること

②床面積が50㎡以上

③住宅ローンの期間が10年以上等

要件その1 自ら居住すること

住宅ローン減税を受けられるのは「居住の用に供した場合」とされています。また、住宅の引渡し又は工事の完了から6ヶ月以内に、減税を受けようとする者が自ら居住する必要があり、居住の実態は住民票により確認することとなります。このため、別荘などのセカンドハウスや賃貸用の住宅は対象となりません。

要件その2 床面積が50m2以上であること

対象となる住宅の床面積が50m2以上であることが要件となっています。この床面積の測定方法は不動産登記上の床面積と同じであり、戸建住宅の場合は壁心、共同住宅の場合は内法により測定することとなっています。

その他の要件

借入金の償還期間が10年以上であること

合計所得金額が3000万円以下であること(3000万円を超える年は住宅ローン控除が利用できない)

関連記事:夫婦で組む住宅ローン、贈与税が課税されないための注意点 収入合算して借り入れ額を増やす時のポイント

1)消費税10%の住宅の控除額

■当初10年間 ⇒ 最大控除額(400万円)

- 各年末のローン残高(上限4000万円)×控除率(1%)=1年分の控除額(最大40万円)

■11年目~13年目⇒最大控除額(約80万円)

以下の、<1>、もしくは<2>の小さいほうの金額

- <1>各年末のローン残高(限度額4000万円)の1%

- <2>建物購入価格(限度額4000万円)の2%÷3年

※新築・未使用の長期優良住宅、低炭素住宅の上限額はそれぞれ5000万円

11年目~13年目は、以下の①②のうちいずれか少ない方の金額が3年間に渡り所得税の額等から控除される。

- ①住宅ローン残高又は住宅の取得対価(上限4,000万円※4-2)のうちいずれか少ない方の金額の1%

- ②建物の取得価格(上限4,000万円※4-2)の2%÷3

所得税からは控除しきれない場合には、住民税からも一部控除されます。

消費税率10%が適用される住宅の取得をして、令和元年10月1日から令和2年12月31日までの間に入居した場合には、控除期間が3年間延長されます。

関連記事:住宅ローンの連帯保証人は絶対必要なの?連帯保証で住宅ローン控除は使えるの?プロパーローンって何?

住宅ローン控除の手続き

住宅ローン控除の適用を受けるには、入居の翌年の3月15日までに税務署に確定申告が必要になります。給与所得者の場合、確定申告が必要なのは1年目のみで、2年目以降は勤務先の年末調整で手続きがかのうです。年末残高証明書等の書類を、会社に提出して下さい。

又、控除期間中に転勤で本人が住まなくなった場合、国内での単身赴任で家族がその住宅に居住する場合は、引き続き控除が受けることが可能です。それ以外の転勤の場合は住宅ローン控除が中断されることにはなりますが、戻ってきて、控除期間中に再入居した場合も受けることは可能です。

ローン控除を受けるためには、1年目は確定申告が必要です。確定申告の時期に、12月頃に銀行から郵送される住宅ローンの残高証明と、売買契約書・源泉等を持っていて紙に記入すればOKです。2年目から年末調整でいけます。

【ローン控除を受ける時、一般的に必要なもの】

●土地、建物の登記簿謄本(法務局で取得できます。)

●契約書(写し)

●年末残高証明書(銀行より送られてきます。)

●源泉徴収票(原本)

●マイナンバーカード(表と裏の写し)

(マイナンバーカードがない場合、通知カードと運転免許証の写し)

マイナンバーがわからない場合、住民票(マイナンバー記載)を取得して下さい。

ちなみに中古でも築年数が下記のように一定年数以下であれば、住宅ローン控除は可能です。

- 耐火建築物以外の場合(木造の戸建):20年以内に建築された住宅であること

- 耐火建築物の場合(マンション):25年以内に建築された住宅であること

又、現行の耐震基準を満たしていると証明する方法もあります。

「住宅ローン控除」と「3,000万円特別控除」は併用できないことに注意が必要です。

関連記事:「住宅ローン控除」と「3,000万円特別控除」は併用できません。買い替えの注意点!住宅ローン控除が適用できないケースはどんな時?

新築一戸建て(ハウスメーカー)の場合

上記、住宅ローン控除と住まい給付金に加えて、 「ZEHの基準」を満たす場合、その補助金がもらえます。

ZEHの補助額は毎年減らされ、60万円しかありませんので、コスパ重視の「建売住宅」では採用しされていません。 「ZEHの基準」を満たす為のコストを考えると、補助金の60万円だけでは全く足りません。

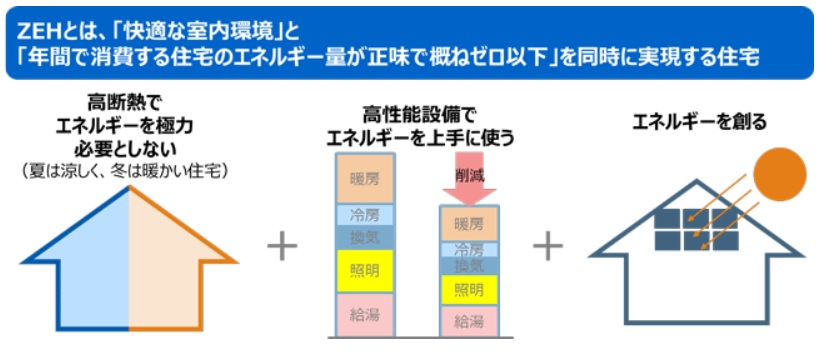

ゼロエネ(ZEH)補助金

「ゼロ・エネルギー住宅」は、2016年(平成28年)に政府が打ち出した政策のひとつです。

ZEHゼッチ(ネット・ゼロ・エネルギー・ハウス)とは、 「Net Zero Energy House」を略してZEH(ゼッチ)と呼ばれています。 「外皮の断熱性能等を大幅に向上させるとともに、高効率な設備システムの導入により、室内環境の質を維持しつつ大幅な省エネルギーを実現した上で、再生可能エネルギーを導入することにより、年間の一次エネルギー消費量の収支がゼロとすることを目指した住宅」です。

もう少し簡潔にいうと、「快適な室内環境」と、「年間で消費するエネルギー量が正味でゼロ以下」を同時に実現する家のことで、具体的には、太陽光発電を設置し、かつ省エネ性能に優れた家で考えると、住宅の断熱性や省エネ性能を上げて太陽光発電などでエネルギーをつくることにより、年間の空調・給湯・照明・換気の収支をプラスマイナス「ゼロ」にする住宅のことです。

ZEHは環境にやさしいだけではなく、住み心地のよい家でもあります。

高性能空調や高断熱窓などを備えることで夏涼しくて冬暖かい 住み心地のよい家になります。

令和2年度ZEHゼッチ支援事業の主なポイント、変更点について

令和2年度ZEHゼッチ支援事業(環境省)の主なポイント、変更点は、下記参照下さい。

補助額はZEHの性能によって変わり、性能が高いほど補助額が高く設定されています。

・令和2年度ZEH支援事業の主なポイント、変更点について(MOE).pdf

条件を満たすと補助金が受け取れますが、補助額や制度詳細は毎年変わります。

ZEH+とは、ZEHをより省エネ化し、電気自動車充電設備などの再生可能エネルギーの自家消費拡大につながる設備を導入した住宅をいいます。

ZEH+Rとは、そのZEH+に停電時の対応機能を加えたもので、非常電源、温水機能確保などのレジリエンスを強化した住宅をいいます。

ZEHは環境にやさしいだけではなく、住み心地のよい家でもあります。

高性能空調や高断熱窓などを備えることで「夏涼しくて冬暖かい」家を実現できるのです。

補助金の対象条件は、 条件にはそれぞれに細かな規定があり、 登録されたZEHビルダー/プランナーが設計・建築・改修または販売していることもひとつです。 「ZEHビルダー」として登録されている住宅会社が建設、販売している住宅のみが申請可能で、申請後に審査を通れば補助金が受けられるという点には、注意が必要です。

ZEHは先着方式となっており、4回の公募期間を設けています。必ず補助を受けられるわけではありません。

補助金もらうために何かをする場合、結局、損になることがあります。申請のために用意するものにお金がかかったりしますので、費用対効果を考えましょう。

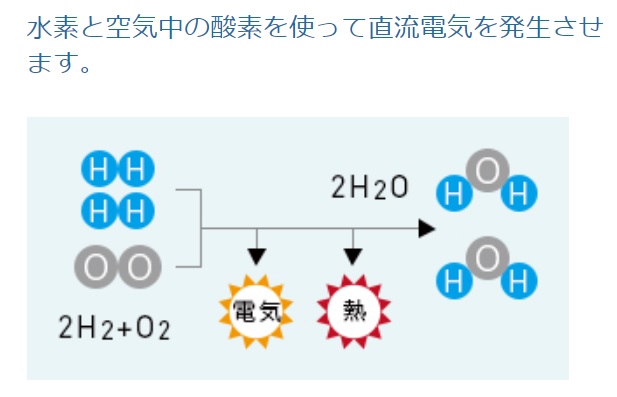

エネファーム設置補助金制度

エネファーム設置補助金制度は、家庭用燃料電池システムであるエネファームを導入する家庭に対して一定の補助金を助成するという制度です。

購入した時期や購入金額などによって補助金も異なります。

家庭用燃料電池「エネファーム」とは、水素と空気中の酸素から電気と熱をつくるシステムです。発電する原理は、水の電気分解の逆で、都市ガスやLPガスから取り出した水素と空気中の酸素を化学反応させ、電気をつくり出します。 同時に発生する熱で、お湯を沸かして給湯でき、効率的です。

補助制度や補助金に関する詳しいご案内や、補助・支援制度を実施している自治体については、一般社団法人燃料電池普及促進協会(FCA)のホームページでご覧いただけます。

エネファームは10年後のメンテナンスや撤去費用が高額!

【環境省戸建ZEH】令和2(2020)年度 戸建住宅におけるネット・ゼロ・エネルギー・ハウス(ZEH)化支援事業 ZEH支援事業-SII

不動産購入前に知っておくべき最大1,500万円が非課税になる「住宅取得等資金の贈与税の非課税の特例」

この特例は、父母や祖父母から住宅を取得するための資金の贈与を受けても、一定額までは贈与税がかからないという制度です。

限度額は段階的に下がっていく仕組みになっています。

ポイントは基礎控除額の110万円と併用でき、最大で1,500万円(1000万円)が非課税になるかもしれないという事です。

この特例は、令和3年12月31日までに住宅資金として贈与を受けた場合において、一定の要件を満たすときに対象となります。

受贈者に関する要件

- 贈与者の直系卑属(子や孫)であること

自分の両親や祖父母からの贈与であるという意味です。配偶者の両親・祖父母からの贈与は対象外となります。 - 贈与を受けた年の1月1日時点で20歳以上であること

- 贈与を受けた年の合計所得金額が2,000万円以下であること(床面積が40㎡以上50㎡未満の場合には、1,000万円以下)

- 贈与を受けた年の翌年の3月15日までに、贈与された住宅取得等資金の全額をあてて住宅を購入し、住み始めること

この制度は相続税対策として有効です。亡くなる前3年以内の贈与が相続税の課税価格に加算されるというルールの適用もありません。

「相続時精算課税制度」とは違うものです。

関連記事:国税庁 直系尊属から住宅取得等資金の贈与を受けた場合の非課税

主な要件と期限

特例を受けるための受贈者(贈与される人)の主な要件と期限です。

贈与を受けるのは直系卑属(子や孫)である

贈与を受けた年の1月1日において、20歳以上である

贈与を受けた年の合計所得金額が2,000万円以下である

取得の期限:贈与を受けた年の翌年3月15日までに住宅用の家屋を新築や取得等をすること

居住の期限:贈与を受けた年の翌年3月15日までにその家屋に居住すること

住宅取得等資金の贈与税の非課税制度は、暦年課税方式の基礎控除110万円と併用できるのもポイントです。

非課税限度額

| 居住用家屋の新築等に係る契約の締結日 | 省エネ等住宅 | 左記以外の住宅 |

|---|---|---|

| 令和2年4月1日~令和3年3月31日 | 1,500万円 (1,000万円) | 1,000万円 (500万円) |

| 令和3年4月1日~令和3年12月31日 | 1,200万円 (8000万円) | 700万円 (300万円) |

【注意すべきポイント】贈与税が0円になる場合でも申告しなければいけません!

【2022年最新情報】住宅資金贈与の特例 改正内容とは

2021年12月10日に「令和4年度 税制改正大綱」によって、2021年末で終了予定だった子や孫への住宅購入のための資金の非課税贈与制度が、2023年末まで延長されることが示されました。

また、非課税となる金額が最大1,500万円から1,000万円へと縮小されます。

<主な改正内容>

①適用期限

もともと期限を「令和3年(2021年)12月31日まで」と定めていましたが、この期限が2年延長され、「令和5年(2023年)12月31日」まで適用延長となりました。

②非課税限度額

| 住宅の形態 | 非課税限度額 |

| 耐震、省エネ又はバリアフリーの住宅用家屋 | 1,000万円 |

| 上記以外の住宅用家屋 | 500万円 |

改正前は住宅取得契約の締結時期によって条件がありましたが、今回は契約の締結時期が条件から外されました。

また非課税限度額は最大1,500万円から1,000万円に改正されました。

③中古住宅の築年数要件

対象となる住宅用家屋の要件であった築年数基準を廃止し、登記簿建築日付が昭和57年1月1日以降の家屋は新耐震基準適合とみなされます。

④受贈者の年齢要件

成人年齢が20歳から18歳に引き下げられたことに伴い、令和4年4月1日以降の贈与から18歳以上に引き下げられます。

またこれらの改正は、2022年(令和4年)1月1日以後に贈与により取得する住宅取得等資金に係る贈与税について適用されます。

中古マンション・中古戸建の住宅ローン控除の適用対象住宅とは?

購入するマイホームがどのようなものでも住宅ローン控除の対象となるわけではありません。住宅ローン控除の適用対象住宅は以下の要件を全て満たす必要があります。

●住宅借入金等特別控除の適用要件●

(1)賃貸などに使用せず、自己が居住するための住宅であること。

(2)登記簿の床面積が50平米以上であり、床面積の半分以上が自己の居住に使用されること。

(3)新築・取得の日から6ヶ月以内に居住を開始し、住宅ローン控除を受けようとする年の12月31日まで引き続き居住していること。 ※

(4)特別控除を受ける年分の合計所得金額が、3000万円以下であること。

(5)10年以上にわたり分割して返済する融資を受けていること。

★入居した年以前3年間について、居住用財産の3000万円特別控除や買換え等の課税の特例を受けていないことも条件となります。

※空き家にした期間があるときは、その年以後の全期間について住宅ローン控除の適用を受けられません。 ただし、住宅ローン控除の適用を受けていたものが、勤務先から転勤の命令その他それに準ずるやむを得ない事由により居住の用に供しなくなったあと、その事由が解消し、再入居した場合には、一定の要件の下で、再入居した年以後の各年について、住宅ローン控除の適用が受けられる措置が設けられています。

床面積の算出方法は壁の中心を基準とした壁芯面積と内壁の表面を基準とした内法面積の2種類があることに注意です。 登記簿には内法面積で表示されますが、不動産物件の広告物などには壁芯面積で表示されることが一般的で、壁芯面積の方が床面積を大きく算出されてしまいます。

ローン控除の床面積の要件は、登記簿の面積(内法面積)を基準に判断することになっているため、壁芯面積表記で適用要件がギリギリの床面積では内法面積では要件を下回ってしまい住宅ローン控除の適用を受けることができなくなってしまう恐れがあるので注意です。 また、マンションの場合はバルコニーなどの共用部分は含まれず、専有部分の床面積で判断されます。

既存住宅(中古住宅)の場合、以下の要件もポイントです。

●一定の防火性能・耐震性能を有することの要件●

・通常の木造家屋であれば築20年以下、マンションなどの耐火建築物の場合は築25年以下であること。※

・中古住宅取得前の2年以内に耐震基準適合証明書(建物が耐震基準を満たしていることを建築士等が確認して証明する書類)の調査を行い、建設住宅性能評価書によって耐震等級が1~3等級の評価を受けたもの。 既存住宅売買瑕疵保険責任保険付保証明書(加入後2年以内)があるもの。

・平成26年4月1日以降に取得した中古住宅で上記の要件に合致しない要耐震改修住宅の場合、取得までに耐震改修の申請を行い入居までに耐震改修工事を完了し、家屋が耐震基準に適合することが証明されたもの。 (H26年度改正により新設)

※軽量鉄骨造は、耐火建築物には含まれません。

又、贈与による取得でないこと。取得の時に生計を一にしており、その取得後も引き続き生計を一にする親族や特別な関係にあるものからの取得でないこと等も条件です。

このように中古住宅で住宅ローン控除を受けようとする場合、新築時に比べて条件が厳しくなっています。築古物件をリフォームして居住するという選択肢もありますが、その際は築年数や耐震基準が住宅ローン控除の要件を満たしているかを確認することが必要になります。

住宅ローン控除の控除額

住宅ローン控除の控除額は、令和元年10月1日~令和2年12月31日までに消費税率10%で取得した住宅に対し控除期間を13年とする時限措置が施行されており、次の計算式で求められます。

[消費税率10%で住宅を取得した場合]

【1~10年目】 ・住宅ローンの年末残高等×1%で控除額の上限40万円まで。

【11~13年目】 次のいずれか少ない額が控除限度額となります。

・住宅ローンの年末残高等(上限4000万円)×1%

・住宅取得等対価の額-消費税額(上限4000万円)×2%÷3

控除額を受け取るまでの流れ

住宅ローン控除は一度申請しておしまいという制度ではなく、毎年申請を行う必要があります。初回は確定申告が必要となりますが、2回目以降は年末調整を行う給与所得者などは年末調整で申告可能です。

確定申告は2月15日から3月15日までに居住地を管轄する税務署に申告をする必要があり、その際の必要書類として申告書と借入先の金融機関から送られてくる借入金年末残高証明書および源泉徴収票などの所得を証明する書類等を添付し申告を行う必要があります。

確定申告は自分自身でも行うことはできますが、申告に不安がある場合は、国税庁のHPを閲覧したり、税理士へ依頼したりすることをお勧めします。所得税については還付金が確定申告後数ヶ月で指定の口座に振り込まれますが、住民税については翌年度納付する住民税の額が減額されるかたちとなります。様々な税制は、毎年改定されますので、常に確認していくことが大切です。

忘れていた住宅ローン控除、取り戻せるの?

住宅ローン控除は遡ることができる?

実際、「過去に遡って」この恩恵を受けることはできるのでしょうか?

答えは、諸条件が整えば、できるということです。

そもそも、住宅ローン控除を受けるために必要な手続きは下記のようになります。

手続きのポイントは?

<初年度>

初年度のみ必要書類を集め、確定申告が必要です。

<2年目以降>

2年目以降は、税務署から住宅ローンの控除申請書が届きますので、必要事項を記載して会社に提出します。これで手続きは完了です。確定申告をする必要はありません。

関連記事:住宅ローン控除を受ける申請方法とは?手続きや流れについて【徹底解説】

★忘れていた住宅ローン控除を取り戻す方法は?

住宅ローン控除の手続きを忘れていた場合は「更生の請求」の手続きを受けることで過去の税額を訂正することができます。平成23年に税制改正が行われ、過去5年に遡ってこの手続きを行うことができるとされています。

ですから、住宅ローン控除の申請手続きを忘れていた人も最大過去5年以内であれば、本来享受できるはずだった恩恵を取り戻すことができることになります。

まとめ

(1)居住の要件のポイント

住宅ローン控除の要件として「取得日」から6ヶ月以内の居住がポイントです。

(2)5年以上遡っての「更生の請求」はできない

更生の請求は最大で過去5年までです。

(3)該当年に「確定申告」をしていた場合、そもそも「更生の請求」すらできないの?

確定申告そのものを忘れていたのであれば、訂正できるけれど、その年、確定申告をすでにしていたのであれば、あとで忘れていたから住宅ローン控除をつけたすことはできないつまり確定申告を修正することはできないのがポイントです。

REAL BANK

未来の価値ある住文化を創造する

アーバン・サイエンス株式会社

〒564ー0063

大阪府吹田市江坂町1丁目16番10号 メゾン江坂102

TEL 06-6155-4980

E-mail:info@realinfobank.com

【当社HP】

https://www.realinfobank.com/