「住宅ローン控除」と「3,000万円特別控除」は併用できません!買い替えの注意点!住宅ローン控除が適用できないケースはどんな時?

関連記事:関西の新築一戸建てを仲介手数料最大無料で購入するはこちら

「住宅ローン控除」と「3,000万円特別控除」は併用できません。買い替えの注意点

マイホームの買い換え(住み替え)に伴い、新しく取得するマイホームについて「住宅ローン控除」を受けようとする場合には、 「3,000万円特別控除」 と併用することはできません。

そもそも「3,000万円特別控除」 とは

居住用不動産を売却したときに使える税金の特例に「3,000万円特別控除」があります。

自宅を譲渡して利益が出た場合、得た譲渡所得から3,000万円を控除する特例のことです。

居住用財産の保有期間を問わず適用できるのが特徴です。譲渡益が3,000万円に満たない場合は、その金額までの控除となり、税額は3000万円までかからないので、0円になります。譲渡益が3,000万円を超える場合には、超える金額に対して、短期譲渡所得又は長期譲渡所得などの税率を適用します。

うっかり忘れたりして申告をしないと、この特例の適用は認めてくれないので、0円でも申告を忘れないようにすることが大切です。

この特例は前年、前々年に3,000万円控除や居住用の買換え特例、居住用財産の買換えの場合の譲渡損失の損益通算・繰越控除の特例、特定居住用財産の譲渡損失の損益通算・繰越控除の特例を受けていないことが適用条件になります。

この3000万円控除は、居住しなくなって、3年目の年末を経過してから、マイホームを売却する場合、3,000万円控除を利用することはできません。

残念ながら、最大の問題点は、住み替え時に、購入物件で住宅ローン控除の利用を考えている場合です。

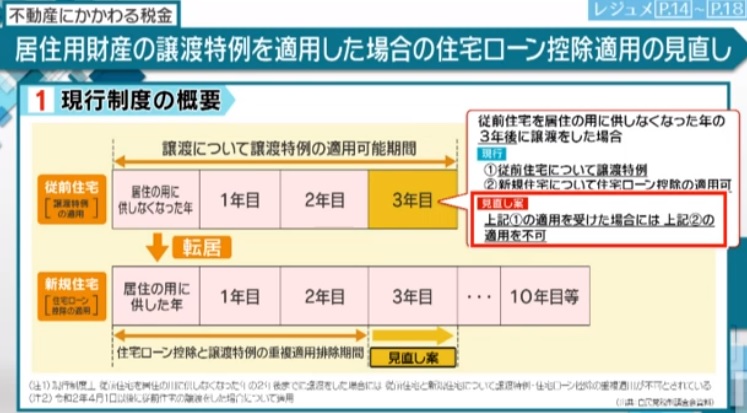

「3,000万円特別控除」と「住宅ローン控除」は同時に併用することはできません。 令和 2 年度税制改正で、以下のように完全に3年目に売った場合の抜け道がなくなりました。

居住用3,000万円控除を適用する年の前年・前々年・前々々年において、売却した自宅以外の居住用財産に、住宅ローン控除等を適用していた場合も、居住用3,000万円控除の特例は適用できません。

2020年度税制改正により、2020年4月1日以後の従前住宅の譲渡につき、居住年の翌年以後3年間は、3,000万円控除と住宅ローン特別控除との併用ができないことになりました。3年目の抜け道がふさがれました!

また、解体時や老人ホーム入居時に「3,000万円特別控除」を使う場合、適用するために注意点があります。

この特別控除は、災害等により住宅が滅失した場合以外は、原則として、敷地のみの譲渡には適用されないこととされていますが、次の①、②の要件のすべてを満 たすときには、3,000 万円の特別控除が認められています。

①その敷地の譲渡に関する契約が、住宅を取り壊した日から1年以内に締結され、 かつ、その住宅を居住の用に供さなくなった日以後3年を経過する日の属する 年の 12 月 31 日までにその敷地を譲渡したものであること。

②その住宅を取り壊した後、譲渡に関する契約を締結した日まで、その敷地を貸 付け等の業務の用に供していないこと。

また、上記①、②の要件を満たすことに加え、その敷地の所有期間がその住宅の 取り壊した年の1月1日において 10 年を超える場合には、「所有期間 10 年超の居住 用財産を譲渡した場合の軽減税率の特例」の適用を受けることができます。

住宅とその敷地のそれぞれを夫と妻との共有名義で登記し、夫婦で居住用に使用 しているものであれば、売ったときには、夫と妻のそれぞれの持分について 3,000 万円の特別控除が受けられ、お得になります。

よくでてくる居住用財産とは

居住の用に供している家屋とその敷地をいいます。

マイホームが実際に「居住用財産」かどうかは、実態で判断されることになり、老人ホームに入り、ずっと空き家にしていた場合は居住用財産にはなりません。

特例の対象となる居住用財産の譲渡とは

①現に居住している家屋やその家屋とともに譲渡する敷地の譲渡をいいます。

②転居してから3年後の 12 月 31 日までに、居住していた家屋やその家屋ととも に譲渡する敷地を譲渡する場合も特例の対象になります(この期間内にその家 屋を貸し付けていても、適用可能)

③災害などにより居住していた家屋が滅失してしまったときは、災害のあった日 から3年を経過する日の属する年の 12 月 31 日までに、その敷地だけ譲渡して も、特例の対象になります。

④転居後に家屋を取壊した場合には、転居してから3年後の 12 月 31 日までか、 取壊し後1年以内か、いずれか早い日までに譲渡すれば特例の対象になります。 又、取壊し後にその敷地を貸し付けたり、事業の用に供したりすると特例 の適用は受けられなくなります。

関連記事:住宅ローンが残っている家を売ることはできるの?住み替えローンとは?

居住用財産の買い替えの特例とは

この特例は、居住用の不動産の保有期間が10年を超え、居住期間が10年以上の場合に適用できます。売却するマイホームよりも高い金額の住宅に買換えして、住み替える場合、元のマイホームの譲渡益にかかる譲渡所得課税を先送りするつまりかからないという特例です。課税は買換え先の住宅を売るときまで先送りになります。買換え先の物件にも要件はありますが。

「3000万円控除」と「10年超所有軽減税率の特例」とは併用できる

居住用財産を売却する時、所有期間が10年を超えていた場合、譲渡所得税に軽減税率を適用できる優遇措置が10年超所有軽減税率の特例です。

後述でも解説しますが、所有期間が5年を超える長期譲渡所得の税率は約20%ですが、10年超所有軽減税率の特例を利用すると、約14%まで節税効果を期待できます。 10年超所有軽減税率の特例は、居住用財産の「3000万円控除」と併用できるのが大きなメリットです。

どんな時に居住用3,000万円控除の特例が必要?

売却したときに譲渡益が出た時、譲渡益に対して税金がかかります。そういった不動産売却の税金が発生する場合、特例の活用をすることにより節税が可能になります。

不動産譲渡税は売却利益に対して課税される税金で、

3000万円で購入した不動産を6000万円で売却した場合、差額3000万円が売却益として不動産譲渡税の課税対象になります。3000万円控除を利用すると、税金は0円になります。

また売却不動産の所有期間によって税率が変わります。

売却した年の1月1日時点の所有期間が5年以下であれば、「短期譲渡所得」として39.63%の税率が課されます。所有期間が5年を超えている場合は「長期譲渡所得」に該当し、税率は20.315%です。

この税金は、所得税と住民税の二種類で、物件の保有期間によって税率が異なります。

| 短期譲渡所得(5年以下) | 39.63%(所得税30.63%、住民税9%) |

|---|---|

| 長期譲渡所得(5年超) | 20.315%(所得税15.315%、住民税5%) |

しかし、売却益が発生しない(赤字)場合、不動産譲渡税は課されません。

マイホームを買い換えた場合、住宅ローン控除が適用できないケースはどんな時?(まとめ)

買い換えの場合、ローン控除が利用できないケースがあります。 それは、他の税制の特例を利用すると、住宅ローン控除を併用できない時です。

そもそも住宅ローン控除とは

「住宅借入金等特別控除」は、住宅ローンを利用してマイホームの新築や取得、増改築等を行った場合に、一定の金額を税額控除するという制度です。この住宅ローン控除の適用を受けるためには、主な以下の要件を満たす必要があります。

・新築または取得の日から6ヶ月以内に居住の用に供し、各適用年末まで引き続き住んでいること

・控除を受ける年の合計所得金額が3000万円以下であること

・新築または取得をした住宅の床面積が50平方メートル以上で、床面積の2分の1以上がもっぱら自己の居住の用に供するものであること

・10年以上の分割返済となっている、金融機関等からの住宅取得のための一定の借入金であること などなど

床面積要件は登記簿上の専有部分の床面積で判定します。その時、登記簿上の壁の内側で計算する内法面積が基準になります。マンションのパンフレット等に記載される面積は壁の中心を基礎として計算する壁芯面積ですが、内法面積は、壁芯計算より小さくなりますので、面積が適用面積ぎりぎりの場合注意が必要です。

関連記事:新築一戸建ての購入で申請できる補助金・住宅ローン控除・贈与税の非課税の特例 住宅を買う前に知っておくべきことのまとめ

マイホームを売った場合の主な特例

マイホームを売って所得が生じた場合は、譲渡所得の確定申告が必要です。この譲渡所得申告については、税法上は以下のようないくつかの特例が用意されています。申告時にこれらの特例を使うかどうかは、納税者の任意となります。又、それぞれの特例には要件が定められており、併用についても制限があります。又、毎年税制は、延長されたり、変更されたりしますので、その都度確認することが大切です。

(1) 3000万円特別控除の特例

マイホームを所有していた期間の長さにかかわらず、譲渡所得から3000万円まで控除ができる規定です。

(2) 軽減税率の特例

マイホームを売った年の1月1日時点で、その売ったマイホームの家屋と敷地の所有期間がともに10年を超えている等の一定の要件を満たす場合には、長期譲渡所得の計算における税率を通常よりも低くできる特例です。

(3) 特定の居住用財産の買い換え特例

買い換えた場合において、一定の要件を満たすときは、譲渡益に対する課税を繰り延べることができるという特例です。

(4) 居住用財産の買い換え等の場合の損益通算・繰越控除の特例

買い換えた場合において、一定の要件を満たすときは、その売却によって生じた損失について、その年の給与所得や事業所得等の他の所得と損益通算をできる特例です。さらに、損益通算を行っても残ってしまった譲渡損失については、その売った年の翌年以後3年内に繰り越すことができるという特例です。

などなど

住宅ローン控除との併用ができるのか?

マイホームの買い換えに伴い、新しく取得するマイホームについて新たに住宅ローン控除を受けようとする場合には、以下に掲げる特例とは併用ができません。

(1) 3000万円特別控除の特例

(2) 軽減税率の特例

(3) 特定の居住用財産の買い換え特例

「住宅ローン控除」と「3,000万円特別控除」はなぜ併用できないのか

▶ それぞれの制度の目的が違います!

| 制度名 | 対象 | 内容 |

|---|---|---|

| 住宅ローン控除 | 新しくマイホームを購入・新築した人 | 毎年の所得税・住民税から、住宅ローン残高の一定割合(通常は0.7%)を10〜13年間控除する制度 |

| 3,000万円特別控除 | 自分が住んでいた家や土地を売却した人 | 譲渡益(売却益)から最大3,000万円まで控除できる制度(譲渡所得課税を軽減) |

つまり、

- 「住宅ローン控除」=マイホームを買った人への減税

- 「3,000万円特別控除」=マイホームを売った人への減税

この「売り」と「買い」を同時に控除することは、重複した優遇になるため、税法上は 同一年では併用できない 仕組みになっています。

「併用できない」が、年をずらせばOKなケースもあるのか?

もし旧自宅を売却して3,000万円控除を受け、その4年後に新居を購入した場合など、

売却と購入の年が異なれば両方を活用できるケース があります。

住宅借入金等特別控除については、入居した年、その前年または前々年に、マイホームを売ったときの特例の適用を受けた場合には、その適用を受けることはできません。

また、入居した年の翌年から3年目までのいずれかの年中に、住宅借入金等特別控除の対象となる資産以外の資産を譲渡し、この特例の適用を受ける場合にも、住宅借入金等特別控除の適用を受けることはできません。 つまり、居住年の翌年以後3年間は、3,000万円控除と住宅ローン特別控除との併用ができないことになります。

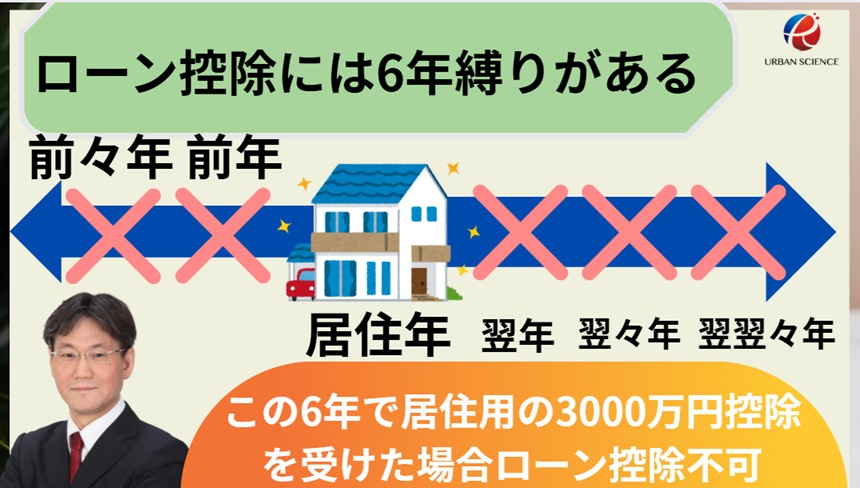

上記の内容をまとめると、3000万円控除を利用した場合、ローン控除の利用には6年縛りがあることになります。

例:下記のように4年後新居を購入して入居すれば、6年縛りから抜けることができます。

| 年 | 購入・売却 | 使える控除 |

|---|---|---|

| 2025年3月 | 旧自宅を売却(譲渡益あり) | 3,000万円特別控除 |

| 2029年4月 | 新居を購入して入居 | 住宅ローン控除 |

上記のように年をずらして使うのが、もっとも賢い節税方法ですが、住み替えをスムーズにするためには、ローン控除か3000万円控除のどちらかをシュミレーションしていい条件の方を選ぶのが現実的な方法です。

参照:国税庁 No.3302 マイホームを売ったときの特例 居住用財産の3000万円控除

居住用財産の「3000万円控除」は3年に1回しか利用できません。

自宅の売却後すぐに新居を購入する場合、売却した自宅に「3000万円控除」を受け、同時に新しい新居に住宅ローン控除を利用することはできません。

住宅取得資金の贈与を受けた場合、ローン控除と併用する時の注意点

両親等の直系尊属から住宅取得等資金の贈与を受けた場合、住宅ローン控除の適用を併せて受けることは可能ですが、注意点があります。住宅ローン控除を受ける際には、対象となる住宅ローンの年末残高とマイホームの取得対価の額を比較して、いずれか低い金額を計算の基礎としますが、住宅取得等資金の贈与を受けている場合には、マイホームの取得対価の額からその贈与を受けた金額を差し引くことになりますので、贈与を受けなかった場合と比べると、適用を受けることができる住宅ローン控除の金額は当然その分、小さくなります。

又、毎年税制は、延長されたり、変更されたりしますので、その都度確認することが大切です。

居住用財産の「3000万円控除」を受けるための注意点

控除を受けるには、確定申告が必須

ここでの注意点は、「3000万円控除」が適用され、課税額が0円になる場合でも確定申告は必要となる点です。 マイホームを売却した翌年に確定申告を行う控除を受ける時は、居住用財産を売却した翌年の2月16日〜3月15日の間に税務署にて確定申告を行うことになります。

確定申告の際に必要な申告書・書類

確定申告書(B様式)

家屋・敷地用の確定申告書付表兼計算明細書(譲渡所得の内訳書)

不動産取得費の証明書(購入時の契約書等)

譲渡費用の証明書(売却時の領収書等)

売買契約書の写し

運転免許証といった本人確認書類

戸籍の附票の写し等が必要になります。

居住用財産と認められない場合は「3000万円控除」が不可

居住用として使用されていない不動産は、居住用財産として認められません。

具体的には、 この特例の適用を受けることだけを目的として入居したと認められる家屋や仮住まいの住宅や

別荘などのように主として趣味、娯楽または保養のために所有する家屋や、投資用物件などです。

REAL BANK

未来の価値ある住文化を創造する

アーバン・サイエンス株式会社

〒564ー0063

大阪府吹田市江坂町1丁目16番10号 メゾン江坂102

TEL 06-6155-4980

E-mail:info@realinfobank.com

【当社HP】

https://www.realinfobank.com/