【最新】住宅ローン金利情報 【2024年4月】主要都銀・地銀・ネット銀行比較 諸費用ローンを利用すると最優遇は無理?

住宅ローン 変動金利情報 2024年4月【関西版】

今後の金利の動向としては、景気の動向しだいにはなりますが、変動金利については現在の状況が続きそうです。固定金利については、上昇基調となっています。今後も続いていくと思われます。それぞれの銀行では、優遇前の金利が掲載されていたり、優遇後の金利が掲載されていたりわかりにくいので、最優遇後の金利をまとめさせていただきました。固定金利は、毎月変動するので、注意してみておく必要がございます。

関連記事:住宅ローン 今後、変動金利はどうなる?長期固定金利はどうなる?金利が下がると不動産は高くなるの?

諸費用ローンを借りると金利が高くなる銀行は多いです。

担保以上の金額を借り入れることになる諸費用ローンを組む場合、どの銀行も金利が高くなる傾向があります。有利な金利条件で借り入れるためには、諸費用はできるだけ自己資金で出した方がお得です。そのため、諸費用をできるだけ抑えて購入することが大切です。

諸費用ローンを利用する場合、最優遇金利は、難しい可能性があるので、属性から金融機関を絞り込んでいき、よりいい条件で借りれる確率の高いところで勝負していきましょう。勤務先・勤続年数・年収等の属性がよくスコアリングが高い場合、諸費用ローンをくんでも、最優遇金利で貸し出しされるケースはあります。

【変動金利】最優遇金利の場合(★=お薦めプラン)

※どの銀行もお客様の内容・審査・貸出しリスクによって貸出金利は違ってきます。

【三井住友信託銀行】0.33% ★ 家計応援プラン利用の場合更に0.3%マイナス 事務手数料型 諸費用有の場合、0.625%

【三井住友銀行】0.475% 事務手数料型のみの取り扱い 水面下では、0.3%での提供あり

【りそな銀行】0.34% ★ 事務手数料型 三大疾病付き0.54%

【特徴】アルバイトの合算可(上限100万円) ワイド団信有り金利上乗せ0.3%

(クレディ・アグリコル生命)

【関西みらい銀行】0.295% 事務手数料型 連帯債務型合算可能銀行

【特徴】連帯保証型 アルバイトの合算可(上限100万円)

(生活習慣病団信入院プラスα付き) 3大疾病保障付き0.615%(事務手数料型)

【池田泉州銀行】0.47% ガン団信付き 融資事務手数料型

【特徴】連帯保証型 アルバイトの合算可 ガン団信なし0.32%

【紀陽銀行】0.28%(40才未満)

【特徴】連帯保証型 アルバイトの合算可 諸費用ローンには厳しいが、担保物権が新築一戸建ての場合、緩くなる傾向あり 2023年1月よりワイド団信可能

【京都銀行】0.575% 保証料無料(保証料型のみの取扱)3大疾病100%上乗せ0キャンペーン中

【特徴】アルバイトの合算可 ※保証料型での提供になるので、繰り上げ返済予定の方にはメリット

【住信SBIネット銀行】0.32% ★ 事務手数料型(自己資金2割で0.298%) (ネットより業者窓口の方が安い)※2021年10月~0.41%→0.39% 2023年4月→株式上場記念0.32% 三大疾病50%団信が無料!

【特徴】 全疾病保障付き(8疾病+病気) ワイド団信有り金利上乗せ0.3%(SBI生命)

【みずほ銀行】0.375% (ネット専用) ワイド団信有り金利上乗せ0.3%

【三菱UFJ銀行】0.345% ワイド団信あり金利上乗せ0.3%

【イオン銀行】0.52% 自己資金2割で0.38% 事務手数料型 10年固定1.44%(2月)0.1%上乗せでガン団信、0.3%上乗せで8疾病保障プラス付き団信 ワイド団信有り金利上乗せ0.3%

【auじぶん銀行】 0.284% (がん100%保証付き・代理店経由) auじぶん銀行は、どの銀行よりも諸費用ローンは厳しいです。 0.1%プラスだけでがん100%団信100%プレミアム(代理店経由) ワイド団信有り金利上乗せ0.3%( クレディ・アグリコル生命 →ライフネット生命)

【ソニー銀行】0.397% 事務手数料型 (自己資金1割)0.1%プラスだけでがん団信100%可能 ワイド団信有り金利上乗せ+0.2% (クレディ・アグリコル生命)

2022年10月からフラット35の金利優遇の仕組みと省エネ基準の制度改正がありました。審査がきわどい方は大きな影響を受けることになります。特に影響を受けるのは、中古物件です。個人の属性より物件の担保評価を重視するフラット35は、Sを利用できる物件かどうかで審査の通過率が違います。中古物件でフラット35Sを利用できるハードルが上がりました。

関連記事:2022年10月から【フラット35】の金利引下げ方法が「ポイント制」!省エネ基準も制度改正

auじぶん銀行では、0.41%→0.389%の金利キャンペーンを2022年3月まで。また、ガン100%団信を0.2%→0.1%でいけるキャンペーンは2022年4月で終了しました。2022年6月から9月まで再度0.389%の期間限定キャンペーンを開始しました。2022年10月以降0.389%はそのままで、キャンペーンという表示が消えました。2022年5月から住信SBIネット銀行の対抗措置として0.296%になりました。且つ、金利上乗せ0.05%で100%ガン団信利用可能になりました。2023年7月からは代理店経由限定で、0.296%で金利上乗せなしつまりガン団信100%無料が可能となりました。2023年10月~0.284%100ガン団信付き(代理店経由)

紀陽銀行が、2022年3月より諸条件ありますがネット銀行と同等の金利水準変動金利0.395%の住宅ローン商品を投入してきました。40歳未満が条件になります。以前は新築一戸建て限定でしたが、2000万円以上の借り入れ条件で中古も可能になりました。

りそな銀行は、2022年4月より、最優遇金利が変動金利0395%となっています。ただ、3大疾病・団信革命の0.05%の特別優遇が40歳未満となります。2023年から0.32%のキャンペーン金利となります。2024年4月から0.28%のキャンペーン金利実施中。年齢等の属性制限はなくなりました。

融資手数料型

保証料型

保証料型・融資手数料型のどちらか選べる銀行もあれば、どちらかしか選べない銀行があります。融資手数料型の方が、繰り上げ返済しても戻ってこないため金利が安くなります。

※繰り上げ返済のスピードが遅い方は、事務手数料型の方がお得になります。保証料型と事務手数料型の損益分岐点ございますので、お気軽にご相談ください。

繰り上げ返済するとしても、35年から5年、10年、15年ほど短縮する感じで考えている方は、事務手数料型でいいと思います。逆に、繰り上げ返済して、10年、15年で返してしまうイメージの方は、保証型の方がいいと思います。銀行によって、設定金利が違うので、損益分岐点は、銀行や借り入れの内容によって違うので、一度計算してみるのがいいと思います。

★注意点★三井住友信託銀行は、2019年8月より、優遇金利の条件が大きく変わりました。属性のいい方のみ最優遇がつかえる方針になり、諸費用ローンを利用した場合、最高でも0.625%となります。 又、系列の保証会社の土台に乗らない場合、以前は全国保証での取り扱いをしてくれましたが、2019年8月以降は、系列の保証会社の土台の乗らない場合、取り扱いしない方針となりました。

関連記事:三井住友信託銀行の審査基準はこちら

以前は、全国保証も積極的に取り扱いをしており、金利も系列の保証会社と同じレベルで、属性の割に、条件のいい金利で借り入れができておりました。しかし、現在は系列の保証会社の基準に乗らなければ、全国保証の審査をしない方向になってしまいました。

★ポイント★ 関西みらい銀行は、2019年10月より、ようやく保証会社が統合しました。これからは、統合した保証会社で審査する形になります。関西アーバン銀行の審査寄りになるそうで、審査は、担保評価の見方等他の地銀と比較して緩めになりそうです。

関連記事:関西みらい銀行の審査基準はこちら

保証会社が合併してから、旧関西アーバン銀行寄りの審査基準に落ち着ておりますので、審査が緩くなったイメージで使いやすくなりました。以前のように、審査の内容によって金利が違ってくることなく審査が通れば、自動的に最優遇金利が適用されるようになりました。

★ポイント★紀陽銀行は、2019年10月より、新築戸建て限定で0.445%の最優遇金利適用を開始しました。2022年3月より40歳未満限定で0.395%の最優遇金利の適用を開始しました。 2023年から0.32%の最優遇適用を開始しました。2024年4月から0.28%の最優遇金利適用を開始しました。

関連記事:紀陽銀行の審査基準はこちら

新築で検討しているお客様は、紀陽銀行の変動金利で最優遇0.32%はかなり魅力ではないでしょうか?信用情報で、異動がついていたお客様が0.445%で審査が通ったと聞いたことがあります。2022年3月からの40歳未満の0.395%、2023年0.32%、2024年4月0.28%~はネット銀行に肩を並べる水準です。

都銀・地銀の一般的な保証会社の審査基準にのらない、イレギュラーなお客様の場合、但馬銀行では、保証会社を使わなず直接融資するプロパーローンも検討してみることも一つの選択肢です。自己資金のエビデンスをだしたり、連帯保証を検討したり、共同担保の物件を探したり等様々なことから補完できる方法がないか探っていきます。

但馬銀行のプロパーの大きなメリットは、旧耐震の古いマンションや、連棟、43条但し書きの戸建でも取り扱いが可能です。

★ポイント★ 住信SBIネット銀行では、2021年10月から変動金利が0.39%になり、2023年4月~0.32%になりました。(上場記念キャンペーン)

変動金利は、金利が変動する金利タイプのことをいいます。金利が変動するタイミングは、半年に1回で、4月と10月に見直されるのが一般的です。金利の見直しは、半年に1回おこなわれますが、金利が変動しても、毎月の返済額は借りた時から5年間変わらず、6年目に変わるというルールがあります。また、6年目に毎月の返済額が変わる時、これまで毎月払っていた返済額の、最大1.25倍までを上限として、返済額が変動します。

5年ルール、1.25倍ルールを適用していない銀行もございます。確認が必要です。

「毎月の返済額が、1.25倍以上にはならないという上限があれば、6年半年目の返済額の見直しがある際に、万が一返済額が増えたとしても安心だな。」とお考えのかたもいると思いますが、あくまでも毎月の返済額に上限があるだけで、金利に上限はありません。つまり、毎月の返済額には上限がありますが、金利が上がり続ければ、総返済額は、上限なく増えていってしまいます。

しかも、毎月の返済額は、先に利息が引かれ、残った金額から元金が引かれるという決まりがあります。つまり、金利が上がっているのに返済額は上がらないとなると、元金の減りが遅く、「未払利息(みばらいりそく)」が発生する可能性もあるので、注意が必要です。ただし、未払い利息が発生するような金利上昇は考えにくいため半年ごとに金利が見直されるということだけは認識しておく必要があります。

ただ、未払い利息が生まれるほどの金利上昇は、現実的には可能性はかなり考えにくいです。

関連記事:りそな銀行の審査基準はこちら

関連記事:住信SBIネット銀行の審査基準はこちら

関連記事:池田泉州銀行の審査基準はこちら

住宅ローン 固定金利情報 2024年4月【関西版】

【長期固定金利】最優遇金利の場合 35年固定(★=お薦めプラン)

【三井住友信託銀行】1.855% (30年固定)融資手数料型

【特徴】ミックス返済可

【三井住友銀行】2.43%~ 全期間固定35年 WEB専用 【特徴】ミックス返済可

【りそな銀行】1.585% 融資事務手数料型 ミックス返済可 全期間固定35年

【関西みらい銀行】35年固定 1.63%(ガン団信・あんしん11)1.48%(一般団信) 融資手数料型 ミックス返済不可

【特徴】がん特約無料(生活習慣病団信入院プラスα付き)

【池田泉州銀行】⇒1.4% ★★ 事務手数料型 全期間固定35年 40年ローン有り

【特徴】ミックス返済可 がん特約金利上乗せ0でOKキャンペーン中

【紀陽銀行】⇒1.55% ★★※ミックス返済不可 全期間固定35年

【フラット35】1.54%(12月)→1.68% (1月)→1.88%(2月)→1.96%(3月)→1.76%(4月)→1.83%(5月)→1.76%(6月)→1.73%→1.72%(8月)→1.8%(9月)→1.88%(10月)→1.82%(2024年4月)(団信加入) 全期間固定35年

フラット35S利用の場合 1.32%(2024年4月)(当初5・10年)

【みずほ銀行】1.8%~ 全期間固定35年

【三菱UFJ銀行】1.73%~1.81% 全期間固定30年~35年 事務手数料型

【京都銀行】1.95% 全期間固定35年 事務手数料型

紀陽銀行の35年固定の最優遇金利が0.9%(2022年10月)→1.1%(2023年1月)→1.25%(2023年4月)と上昇はしているものの都銀・地銀・ネット銀行の中で驚異的な低さです。

ネット銀行は、長期の固定金利はあまり魅力はありません。

固定金利には2つあり、当初固定金利と全期間固定金利があります。当初固定金利とは、住宅ローンを借りてから、「一定期間の金利が変わらない金利タイプ」のことです。このサイトでも多くご紹介していますが、「5年固定」や「10年固定」などの金利タイプがこれにあたります。例えば、返済期間35年を、当初10年固定の金利で借り入れをした場合、10年間は借り入れ当初の金利で固定されますが、11年目以降は、変動金利、もしくは、固定金利のどちらかを選び直して、返済を続けていくことになります。

なお、固定金利を選択する申し出がない場合は、自動的に変動金利で継続されるというプランが多いので、「知らないうちに変動金利に切り替わっていた…。」ということがないように、十分注意が必要です。

当初固定金利を選ぶ際の注意点は、固定期間が終了した後も借り入れを続けないといけません。その場合、固定期間終了後の金利が適用されますので、金利が上昇していた場合は、総返済額がアップしてしまいます。

また、当初10年固定等の一番の落とし穴は、当初優遇期間が過ぎた後の優遇幅が極端に少なくなっていることです。変動金利で通期の大きな優遇を受けた方がお得なので、10年固定などは、10年後に完済する等の予定のある方以外はメリットはありません。

選ぶポイントは金利以外にもございますので、お客様の状況を総合的に判断して、ご提案させていただいております。

住宅ローン審査で、借り入れ可能かどうか判断するのは保証会社です。

保証会社一覧

【三井住友信託銀行】

①住信保証㈱ ②全国保証

【三井住友銀行】

①SMBC保証㈱ ②全国保証

【りそな銀行】

①りそな保証㈱ ②全国保証

【関西みらい銀行】

①関西みらい保証 ②全国保証

【池田泉州銀行】

①池田泉州信用保証 ②全国保証

【紀陽銀行】

①阪和信用㈱ ②全国保証

【住信SBIネット銀行】

保証会社は利用しません。 2022年8月よりMG保証利用可能になりました。

【フラット35】保証会社は利用しません 住宅支援機構

【三菱UFJ銀行】 ①ダイヤモンド信用保証㈱

各金融機関ともに系列の保証会社の他に全国保証を第2の保証会社で利用していることがわかります。同じ案件でもどの金融機関の窓口によって、話の持って行き方が違いますので、結果が違ってくる可能性があります。

ここがポイント 同じ全国保証を利用したとしても、窓口の金融機関によって金利が違います。又、結果が違う可能性もあります。担当者の作文能力が重要です。

同じ銀行でも、どちらの保証会社で承認を得たかによって、実行金利が違ってきます。基本的には、系列の保証会社は不承認で、全国保証で承認になった場合、金利が高くなります。

全国保証は、系列の保証会社より、審査は緩めです。万が一、系列の第一保証が落ちた時のために、保険が欲しいところです。全国保証は、最後の保険として使いたい場合、安易に金融機関を選ばない方がいいと思います。金融機関によって、窓口の色眼鏡がかかります。積極的に、全国保証にもっていくところとそうでないところがありますので、最初からある程度、金融機関の絞り込みが必要です。担当者の保証会社への作文能力が否決されるかどうかやより条件のいい内容で融資が可能になるかの違いが生まれます。

又、全国保証を利用する場合、系列の第一保証より、金利が高くなることが一般的です。

保証会社は、なにをするところかといえば、借り入れは銀行から直接借入をするものですが、消費者金融等のように、無担保、無保証人で貸すわけではありません。

保証会社が銀行に対しての保証人の代わりとなり、万が一返済ができない場合は、代わりに銀行に返済しますよ!という役割をします。

信用情報機関(CIC)等に情報の照会が行われると、半年間は照会の履歴が残ります。新規での照会履歴は申し込み履歴として見られ、多くの履歴があれば、審査がうまくいっていないのではないかと見られてしまうので、事前審査をかける時には、銀行を絞り込むことが望ましいです。

関連記事:住宅ローン審査の個人情報で『異動』と表示された場合、住宅ローン審査で99%否決されます。

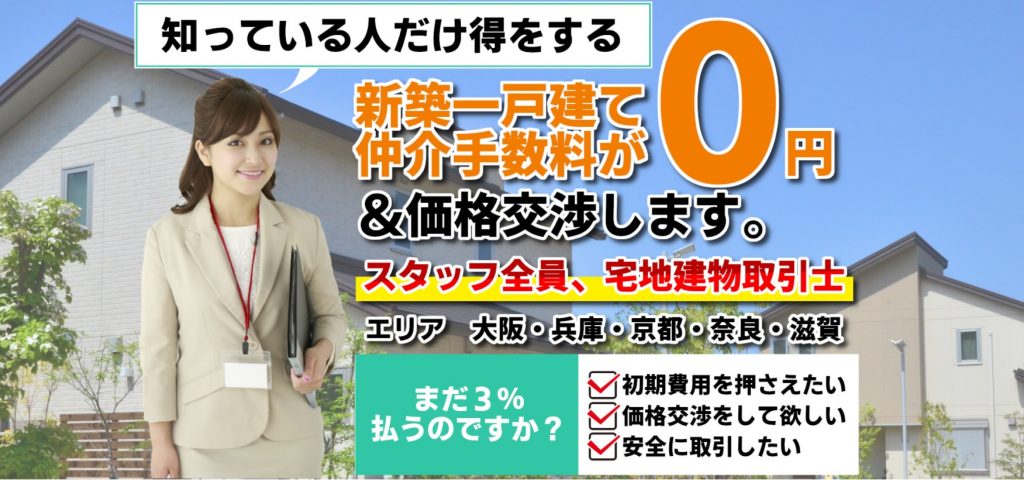

賢い住宅ローン選びのサポート

例えば4000万円のローンを35年組み、金利が0.5%違うだけで、総返済額は、400万円くらい差がでてきます。だからこそ、最適な住宅ローン選びが重要になります。当社では、希望があれば、提携のファイナンシャルプランナーと相談することも可能です。お気軽にご相談ください。金融機関のご紹介や住宅ローンの手続きサポートも、すべて無償で対応致します。

お気軽にご相談下さい。

万が一、住宅ローンの審査がギリギリの方、または車のローン等の借り入れがある方は、住宅ローンの審査を否決させないために、できることはできるだけ返済比率に余裕をもたせるためにできるだけ、物件価格と諸費用のトータル金額を抑えることと、できるだけ担保力のある物件を選ぶことが大切で、車のローン等があれば、完済条件で審査する方が、審査は有利になります。そして、人物の評価だけでなく物件の担保評価も重要なので土地・戸建であれば、前面道路が43条但し書きの物件等は、避けた方が無難といえます。住宅ローンの審査では、個人の信用力(勤務先・勤続年数・返済比率等)と物件の担保力の両方が、大切です。

関連記事:住宅購入の諸費用の具体的な内訳と相場!節約できるのはどれ?いつ支払う?【徹底解説】

関連記事:不動産の値引きの相場とは?価格交渉の方法とタイミングの重要性を徹底解説

REAL BANK

未来の価値ある住文化を創造する

アーバン・サイエンス株式会社

〒564ー0063

大阪府吹田市江坂町1丁目16番10号 メゾン江坂102

TEL 06-6155-4980

E-mail:info@realinfobank.com

【当社HP】

https://www.realinfobank.com/